Versand & Lieferung

Versandkosten & Lieferinformationen

- Die angegebenen Preise sind Momentaufnahmen vorheriger Sendungen und zum Zeitpunkt Ihrer Bestellung eventuell nicht mehr aktuell.

- Nicht enthalten sind Einfuhrabgaben, Zollgebühren, Lagergelder und sonstige unvorhersehbare Kosten. Diese werden nach Auslage weiterbelastet.

- Versandpreise sind variabel und hängen von Entfernung, Frachtart, Volumen, Gewicht, Verpackung und Zollabwicklung ab.

- Externe Faktoren wie Kraftstoffpreise, saisonale Einflüsse und geopolitische Ereignisse beeinflussen die Preise.

- Wir empfehlen, sich vor jeder Versendung ein aktuelles Angebot einzuholen.

- Mehrkosten, welche nicht durch unser Verschulden entstehen, werden lt. Auslage an Sie verrechnet.

- Zahlungsziel: 14 Tage netto. Exkl. Zölle, Steuern und Destinationcharges aller Art (lt. Auslage).

Tipp: Internationaler Versand von Paletten außerhalb der EU ist nur an B2B möglich (Ausnahme: TNT Kurierdienst B2C). Sie können den innerländischen Transport auch selbst organisieren oder die Sendung direkt vom Hafen/Flughafen abholen - das ist oft günstiger. Sprechen Sie uns an!

| Land | Kosten | Lieferzeit | Details |

|---|---|---|---|

| Österreich | 84 € | 7 – 14 Tage | |

| Deutschland | 118 € | 7 – 14 Tage | |

| Schweiz | 216 € | 7 – 14 Tage | |

| Frankreich | 236 € | 7 – 14 Tage | |

| Ungarn | 330 € | 7–14 Tage + ca. 10 Tage Versand | 2 MiniSHA auf einer Palette = 480 € |

| Serbien | 350 € | 7–14 Tage + ca. 10 Tage Versand | Mit Dachser aus AT (Netto 299 EUR). Aus DE: 291,55 € (Netto 245 EUR) |

| Portugal | ab 275 € | 7–10 Tage + 7–10 Tage Versand | Aus AT: 275 € (Dachser). Aus DE: 450 € (RT-Logistik) |

| Kroatien | 470 € | 7–14 Tage + ca. 10 Tage Versand | |

| Ibiza | ca. 525 – 800 € | 7 – 14 Tage | + Zoll |

| Teneriffa | ab 595 € | ca. 10–14 Werktage (Luft) |

Ab AT mit Dachser: 595 EUR Luftfracht-Pauschale. DAP Alejo Paqueteria, 38107 Barranco Grande. Zollgebühren = 0 EUR, IGIC = 7%. Laufzeit: ca. 10–14 Werktage.

Ab DE mit RT-Logistik: 1.025,58 € (736,84 + 45 Exportzoll + 80 Vorführung inkl. Hafensteuer + 19% MwSt). Maut = 5%. TNT Economy (via Dachser): Luftfracht 595 EUR. Anlieferung per Luftfracht nicht möglich wenn zu groß/schwer (max. 120×80×100 cm, max. 149 kg). La Gomera: Versand an Alejo auf Teneriffa möglich, welches den Transport nach La Gomera übernimmt. Ab DE mit RT-Logistik: Land/Seefracht angeliefert Alejo: 1.780 € zzgl. MwSt = 2.118,20 €. Anlieferung bei Endempfänger in Hermigua: 1.990 € zzgl. MwSt = 2.368,10 € (bis 120×120×220 cm / 400 kg). Alejo Paqueteria Kontakt:alejopaqueteria.com/contacto/ SC TENERIFE | Calle Perejil s/n. Tel.: 922 205 015 / 922 206 015 E-Mail: info@alejoehijos.com |

| Türkei | ca. 720 – 870 € | 7–14 Tage + 10–14 Tage | 720 € (DB Schenker bis Izmir, nur B2B). 870 € (RT-Logistik, direkt zum Konsulat) |

| Chile (Santiago) | ca. 2.500 € | 7–14 Tage + 4–6 Tage Luft | Tür zu Tür |

| Panama (CIF Hafen Balboa) | ab 525 € | Seefracht ~20 Tage / Luft ~6 Tage |

Ab AT mit Dachser (nur B2B): Versand außerhalb der EU mit Dachser ausschließlich B2B.

Seefracht Bad Hall → CFR Balboa: 400 EUR Ausfuhrzollabfertigung (3 Tarifnummern): 45 EUR Bill of Lading: 50 EUR Transportversicherung: 30 EUR Gesamt: 525 EURAb DE mit RT-Logistik (B2B): Luftfracht: 2.350 EUR inkl. Versicherung Seefracht: 809,20 EUR Tipp: Inlandstransport lokal organisieren spart Kosten. |

| Kongo (Kinshasa) | ab 1.995 € | 7–14 Tage + 6–8 Tage (Luft) / ~45 Tage (See) | Luftfracht: 1.995 € (Abholung Flughafen). Seefracht: 2.050 € (Abholung Kinshasa) |

| USA | ca. 1.500 € | 7–14 Tage + 6–12 Tage Luft | |

| Kanada | ca. 1.980 € | 7–14 Tage + 6–12 Tage Luft | |

| Australien | ab 475 € | Seefracht ~55–65 Tage / Luft 4–6 Tage |

Ab DE mit RT-Logistik:

Seefracht Melbourne (Aumel): 827,05 € inkl. MwSt (ca. 55 Tage, inkl. ABD + Versicherung) Luftfracht: 2.499 € inkl. MwSt Ab AT mit Dachser (nur B2B): Ausfuhrzollabfertigung: 45 EUR Bill of Lading: 50 EUR Transportversicherung: 30 EUR Gesamt: ab 475 EUR + Einfuhrumsatzsteuer 10% + Einfuhrzoll 2,4% Wichtig: Einfuhrbestimmungen für Holz sind in Australien sehr strikt. Spediteur gibt vorbehandeltes Palettenholz in ISPM15 vor. |

| Alle weiteren EU-Länder | Nur auf Anfrage | Nur auf Anfrage | |

| Außerhalb EU | Nur auf Anfrage | Nur auf Anfrage | Individuelle Anfrage an uns senden oder Transport selbst organisieren |

| Land | Kosten | Lieferzeit |

|---|---|---|

| DPD Express (mit Tracking) | ||

| 0–5 kg (M) = 20,00 € (1 Stk.) · 5,1–15 kg (L) = 27,00 € (2–3 Stk.) · 15,1–30 kg (XL) = 34,00 € (4–6 Stk.) | ||

| DPD Classic | ||

| 0–5 kg (M) = 10,90 € (1 Stk.) · 5,1–15 kg (L) = 17,20 € (2–3 Stk.) · 15,1–30 kg (XL) = 24,00 € (4–6 Stk.) | ||

| Versandkosten nach Land | ||

| Deutschland | Kostenloser Versand (0–15 kg, M–L, 1–3 Stk.) · 15,1–30 kg (XL, 4–6 Stk.): +14 € | 3 – 7 Tage |

| Österreich | 0–5 kg (M): 15 € (1 Stk.) · 5,1–10 kg (L): 20 € (2 Stk.) · 10,1–20 kg (XL): 30 € (3–5 Stk.) | 3 – 7 Tage |

| Schweiz | 0,1–5 kg: 17 € (1 Stk.) · 5,1–10 kg: 27 € (2 Stk.) · 10,1–20 kg: 37 € (3–5 Stk.) | 3 – 7 Tage |

| Frankreich, Portugal, Ungarn, Schweden, Balearen (Ibiza), Belgien | 0,1–5 kg: 25 € (1 Stk.) · 5,1–10 kg: 30 € (2 Stk.) | 6 – 12 Werktage |

| Teneriffa / Kanaren | 0,1–5 kg: 38 € (1 Stk.) · 5,1–10 kg: 48 € (2 Stk.) | 6 – 12 Werktage |

| Türkei | 0,1–5 kg: 38 € (1 Stk.) · 5,1–10 kg: 45 € (2 Stk.) | 6 – 12 Werktage |

| USA | 0,1–5 kg: 55 € (1 Stk.) · 5,1–10 kg: 85 € (2 Stk.) | 6 – 12 Werktage |

| Kongo | 0,1–5 kg: 26 € (1 Stk.) · 5,1–10 kg: 42 € (2 Stk.) | 6 – 12 Werktage (max. Versicherung 500 €) |

| Alle weiteren EU-Länder | 30 € | 3 – 7 Tage |

| Außerhalb EU | Auf Anfrage (auch Kanaren!) | – |

| Land | Kosten (Haftung bis 510 €) | Lieferzeit |

|---|---|---|

| Österreich | Bis 1 kg (1×20 Stk.): 10 € · Bis 2 kg (2×20 Stk.): 15 € · Bis 4 kg (3×20 Stk.): 20 € · 10–15 kg: 20 € · 15–25 kg: 25 € · 25–31,5 kg: 30 € | 2 – 3 Werktage |

| Deutschland | 0–2 kg: 10 € · 2–10 kg: 15 € · 10–15 kg: 20 € · 15–25 kg: 25 € · 25–31,5 kg: 30 € | 2 – 3 Werktage |

| Schweiz | 0–2 kg: 12,50 € · 2–10 kg: 18,75 € · 10–15 kg: 25 € · 15–25 kg: 31,25 € · 25–31,5 kg: 37,50 € | 2 – 4 Werktage |

| Türkei | Bis 2 kg: 16,55 € (Haftung 50 €) · Bis 4 kg: 26,72 € · Bis 10 kg: 46,72 € | 5 – 10 Werktage |

| Spanien / Balearen | Bis 2 kg: 16,55 € · Bis 4 kg: 22,35 € · Bis 10 kg: 33,25 € | 3 – 5 Werktage |

| USA | Bis 1 kg: 27,85 € (Haft. 50 €) / 51,50 € (510 €) Bis 2 kg: 27,85 / 69,50 € Bis 4 kg: 46,42 € (510 €) | 5–8 Werktage (Bis 2 kg) 7–9 Werktage (Bis 4 kg) |

| Alle weiteren EU-Länder | Auf Anfrage | 5 – 7 Werktage |

| Land | Kosten | Lieferzeit |

|---|---|---|

| Österreich & Deutschland | Bis 10 kg: 15 € (1 Stk.) · 10–15 kg: 20 € (bis 2) · 15–25 kg: 25 € (bis 4) · 25–31,5 kg: 30 € (bis 6) | 2 – 5 Tage |

| Schweiz | Bis 10 kg: 18,75 € · 10–15 kg: 25 € · 15–25 kg: 31,25 € · 25–31,5 kg: 37,50 € | 2 – 5 Tage |

| Türkei | Auf Anfrage | – |

| Spanien / Balearen | Auf Anfrage | – |

| USA | Auf Anfrage | – |

| Alle weiteren EU-Länder | Auf Anfrage | – |

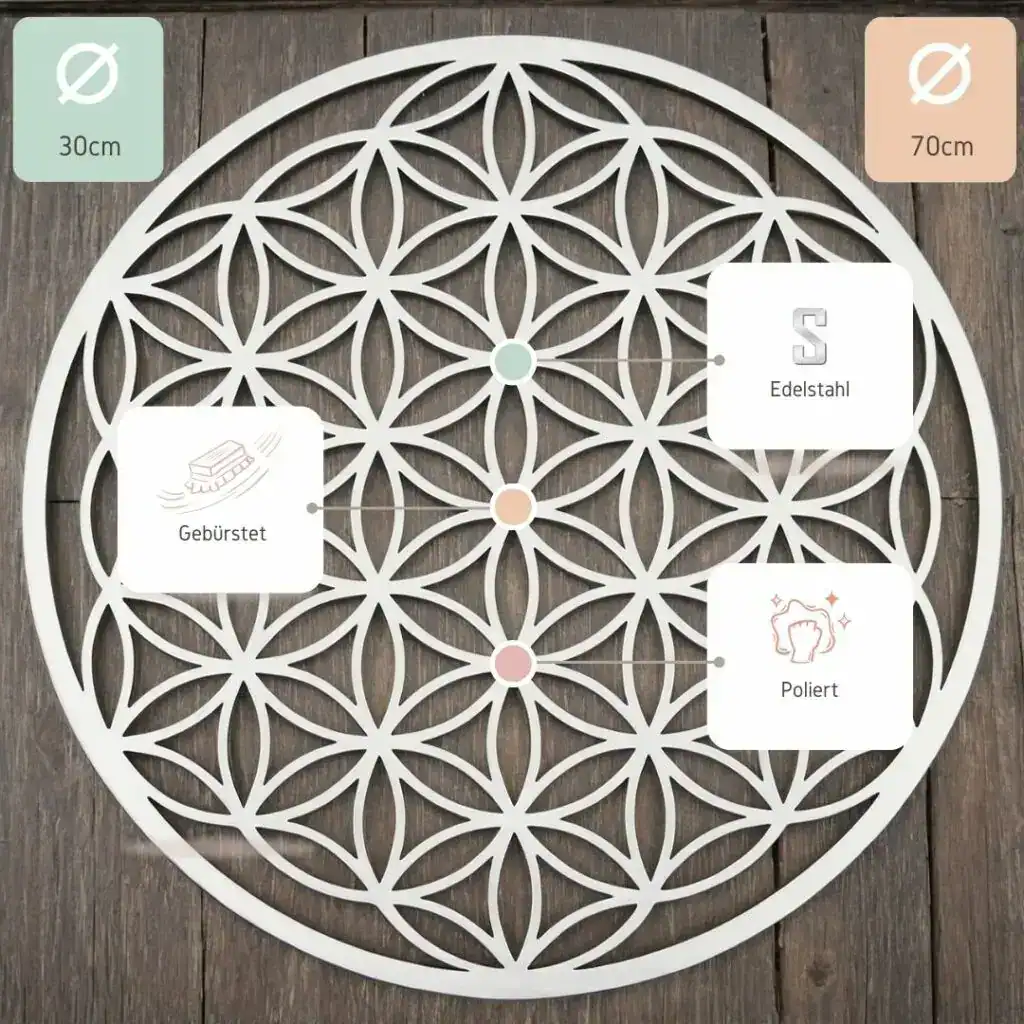

| Land | Klein (30 cm ∅) | Groß (70 cm ∅) | Lieferzeit |

|---|---|---|---|

| Deutschland | 9 € (0–30 kg, bis 89 Stk.) | 9 € (0–20 kg, bis 28 Stk.) | 1 – 2 Tage |

| Belgien, Frankreich, Luxemburg, Niederlande, Österreich | 0–1,34 kg: 10 € (bis 4 Stk.) 1,35–5 kg: 19 € (5–15 Stk.) | 0–8,5 kg: 10 € (bis 10 Stk.) | 2 – 6 Tage |

| Schweiz | 0–1,34 kg: 10 € (bis 4 Stk.) 1,35–2,7 kg: 20 € (5–8 Stk.) 2,8–6 kg: 30 € (9–12 Stk.) | 0–8,5 kg: 45 € (bis 10 Stk.) | 2 – 5 Tage |

| Irland, Italien, Polen, Portugal, Schweden, Spanien | 0–1,34 kg: 10 € (bis 4 Stk.) 1,35–2,7 kg: 20 € (5–8 Stk.) 2,8–6 kg: 24 € (9–18 Stk.) | 0–4,2 kg: 24 € (bis 5 Stk.) 4,3–8 kg: 30 € (6–9 Stk.) | 3 – 9 Tage |

| Türkei | 0–1,34 kg: 15 € (bis 4 Stk.) 1,35–2,7 kg: 30 € (5–8 Stk.) 2,8–5 kg: 45 € (9–12 Stk.) | Auf Anfrage | 10 – 12 Tage |

| Spanien / Balearen | Auf Anfrage | – | |

| USA | Auf Anfrage | – | |

| Alle weiteren EU-Länder | Auf Anfrage | – | |

| Land | Kosten | Lieferzeit |

|---|---|---|

| Deutschland | Kostenloser Versand | 2 – 5 Tage |

| Österreich | 15 € | 2 – 5 Tage |

| Schweiz | 26,99 € | 2 – 5 Tage |

| Türkei | Auf Anfrage | – |

| Spanien / Balearen | Auf Anfrage | – |

| USA | Auf Anfrage | – |

| Alle weiteren EU-Länder | Auf Anfrage | – |

Wir bieten auch die Möglichkeit an, dass Sie den Transport selbstständig organisieren und die Produkte bei uns abholen lassen. Kontaktieren Sie uns für eine individuelle Lösung.

Hier finden Sie alle relevanten Informationen zu Mehrwertsteuer, Zollgebühren, Einfuhrbestimmungen und Versandbedingungen für nationale und internationale Lieferungen.

Nein. Der Versand in Länder außerhalb der EU ist generell von der Mehrwertsteuer befreit.

- Transporte in Drittländer sind für den Hauptfrachtführer von der Mehrwertsteuer befreit, wenn er die Leistung unmittelbar an Sie als Versender oder Ihren Kunden als Empfänger erbringt.

- Bolloré als Unterfrachtführer muss hingegen R-T-Logistik für seine Teilleistung 19% deutsche Mehrwertsteuer berechnen.

- Seit Januar 2022 sind Transporte in Drittländer für Unterfrachtführer nicht mehr von der Mehrwertsteuer befreit.

Wenn Sie Waren an Kunden außerhalb der EU verkaufen und versenden, müssen Sie auf die Versand- und Verpackungskosten keine deutsche Mehrwertsteuer erheben. Der Versand in Länder außerhalb der EU ist generell von der Mehrwertsteuer befreit.

Wenn R-T-Logistik als von Ihnen direkt beauftragter Hauptfrachtführer den Transport Ihrer Waren aus Deutschland in Nicht-EU-Länder wie Chile übernimmt, darf das Unternehmen Ihnen für diese Leistung keine deutsche Mehrwertsteuer in Rechnung stellen.

Seit Januar 2022 sind Transporte in Drittländer nur dann steuerfrei, wenn sie vom Transportunternehmer unmittelbar an den Versender (Sie als liefernder Unternehmer) oder Empfänger (Ihr Kunde in Chile) der Ware erbracht werden.

Sie sollten daher mit Ihrem Versanddienstleister klären, warum er Ihnen Mehrwertsteuer berechnet. Möglicherweise sieht er sich nur als Unterauftragnehmer und nicht als direkt von Ihnen beauftragter Hauptfrachtführer. In dem Fall müsste er Ihnen Mehrwertsteuer berechnen.

Um die Steuerbefreiung der Ausfuhrlieferung zu dokumentieren, müssen Sie einen Ausfuhrnachweis erbringen, z.B. ein Konnossement bei Seefracht oder einen Luftfrachtbrief bei Luftfracht. Heben Sie diese Dokumente sorgfältig auf. Zusammenfassend sollten Ihre Rechnungen an die Kunden in Chile keine deutsche Mehrwertsteuer ausweisen.

Wenn R-T-Logistik als Hauptfrachtführer die Transporte für Sie organisiert und dafür Bolloré als Unterfrachtführer beauftragt, darf R-T-Logistik Ihnen für seine Leistung keine deutsche Mehrwertsteuer in Rechnung stellen.

- Transporte in Drittländer sind für den Hauptfrachtführer von der Mehrwertsteuer befreit, wenn er die Leistung unmittelbar an Sie als Versender oder Ihren Kunden als Empfänger erbringt.

- Bolloré als Unterfrachtführer muss hingegen R-T-Logistik für seine Teilleistung 19% deutsche Mehrwertsteuer berechnen.

- Seit Januar 2022 sind Transporte in Drittländer für Unterfrachtführer nicht mehr von der Mehrwertsteuer befreit.

- Für R-T-Logistik als Hauptfrachtführer besteht in diesem Fall grundsätzlich die Pflicht, die Gesamtleistung in einen steuerfreien Teil (Hauptfrachtführerleistung an Sie) und einen steuerpflichtigen Teil (Unterfrachtführerleistung von Bolloré) aufzuteilen.

- Die Finanzverwaltung beanstandet es aber nicht, wenn R-T-Logistik in solchen Fällen die gesamte Beförderungsleistung einheitlich als steuerpflichtig behandelt.

- Um die Steuerbefreiung seiner Leistung an Sie in Anspruch zu nehmen, muss R-T-Logistik durch Belege nachweisen, dass Sie als Versender den Auftrag erteilt haben, z.B. durch eine Bestätigung Ihrer Versendereigenschaft.

- R-T-Logistik muss seine Rolle als Versender der Waren schriftlich bestätigen. Nur so kann R-T-Logistik Ihnen eine korrekte Rechnung ohne Mehrwertsteuer ausstellen. Die von Bolloré an R-T-Logistik berechnete Mehrwertsteuer darf R-T-Logistik dann nicht an Sie weiterberechnen.

crowe.com – Steuerfalle (01.02.2022):

Das Bundesministerium für Finanzen (BMF) hat mit Änderung des Umsatzsteuer-Anwendungserlasses das EuGH-Urteil C-288/16 vom 29. Juni 2017 umgesetzt. Nach einer Nichtbeanstandungsregelung und einer Übergangsfrist gilt seit dem 1.1.2022 zwingend, dass Logistik-Unternehmen die Umsatzsteuerfreiheit bei der Rechnungsstellung für ihre eigenen Transportdienstleistungen beim Versand von Waren in das Drittland nur noch geltend machen dürfen, wenn sie unmittelbar vom Versender oder Empfänger der Gegenstände beauftragt wurden.

Damit sind Unterfrachtführer beziehungsweise nicht unmittelbar vom Versender oder Empfänger beauftragte Logistikunternehmen ab sofort verpflichtet, Umsatzsteuer in ihren Rechnungen auszuweisen oder als Reverse-Charge-Rechnung auszustellen, sofern die Fracht ins EU-Ausland geht. Dies gilt auch für Airlines, wenn sie mit Drittlands-Transporten als Unterfrachtführer beauftragt werden.

Beauftragt beispielsweise ein in Deutschland ansässiges Unternehmen einen deutschen Spediteur, Waren von Deutschland in die Schweiz zu transportieren, so ist die Transportleistung des Spediteurs weiterhin steuerfrei, da es sich unmittelbar auf Gegenstände der Ausfuhr bezieht und unmittelbar an den Versender der Ware erbracht wird.

Beauftragt der Spediteur hingegen für den Transport einen Unterfrachtführer, so ist die Transportleistung des Unterfrachtführers nicht mehr steuerfrei und muss mit 19% Umsatzsteuer oder als Reverse Charge-Rechnung an den Spediteur ausgestellt werden.

Das Beispiel zeigt, dass sehr schnell eine nicht gesetzeskonforme Rechnungsstellung droht und damit eine 19%-Umsatzsteuerfalle mit steuerrechtlichen Konsequenzen durch die Finanzämter. Hier ist sofortiger Handlungsbedarf geboten. Logistikunternehmen müssen ihre Rechnungsstellung umstellen sowie ihre Mitarbeiter schulen, da hier das Risiko besteht, dass bei falscher Rechnungsausstellung das Finanzamt die Umsatzsteuer nacherheben könnte.

Quellen anzeigen (20 Quellen)

- IHK Stuttgart – Belegnachweise steuerfreie Ausfuhren

- S-GE – Mehrwertsteuer verschiedene Arten

- BB Talkin – Versand Mehrwertsteuer Export

- Exportknowhow.at – Lieferungen außerhalb der EU

- Expedismart.ch – Mehrwertsteuer bei der Ausfuhr

- Expeditionstechnik.de – Export Schweiz Norwegen

- IHK München – Warenverkehr mit Drittstaaten

- DSLV – EuGH-Urteil Steuerfreiheit

- BMF – UStAE konsolidierte Fassung 2012

- Zoll-Export.de – Umsatzsteuer bei grenzüberschreitenden Transportdienstleistungen

- BMF – Merkblatt Umsatzsteuerbefreiung

- BMF – UStAE konsolidierte Fassung 2016

- BMF – UStH 2022 §6

- BMF – UStAE Stand 31.12.2023

- KMLZ – Newsletter 42/2021

- WKO.at – Exporte Nicht-EU-Länder Umsatzsteuer

- BMF – Gesetz zur Umsetzung EU-Richtlinie 2021/514

- Ebner Stolz – Grenzüberschreitende Beförderungsleistungen

- Lexware – Umsatzsteuerfrei exportieren

- IHK Hamburg – Belegnachweise für Umsatzsteuerzwecke

Lieferungen in Drittländer (z.B. Schweiz) = Umkehr der Steuerschuldnerschaft – Reverse Charge

Bei einem Kauf aus Deutschland, oder Österreich, der in die Schweiz geliefert wird, muss der Verkäufer in Deutschland, oder Österreich keine Umsatzsteuer berechnen. Stattdessen muss der Käufer in der Schweiz die Umsatzsteuer (Einfuhrumsatzsteuer) und eventuelle Zollgebühren selbst bezahlen. Dies liegt daran, dass die Schweiz nicht zur EU gehört und daher eigene Steuergesetze hat.

Lieferungen in die Schweiz und Steuerschuld:

Bei Lieferungen von Deutschland in die Schweiz wird das Reverse-Charge-Verfahren angewendet. Das bedeutet, dass der Käufer in der Schweiz, und nicht der Verkäufer in Deutschland, für die Umsatzsteuer verantwortlich ist.

Leistungsort:

Der Ort, an dem der Käufer sein Unternehmen betreibt, wird als Leistungsort betrachtet. Dies ist wichtig für die Bestimmung der Umsatzsteuerpflicht.

Lieferadresse entscheidend:

Für die Frage, ob deutsche Umsatzsteuer anfällt, ist die Lieferadresse, sprich der tatsächliche Bestimmungsort der Ware entscheidend.

Zahlung von Einfuhrsteuer und Zoll:

Wenn die Ware in die Schweiz eingeführt wird, müssen Einfuhrsteuer und möglicherweise Zollabgaben gezahlt werden. Diese Zahlungen erfolgen entweder direkt an den Zusteller oder auf ein spezielles Konto. Diese Kosten werden normalerweise schon beim Zoll bei der Einfuhr abgeführt.

Ich möchte meine Bestellung an einen deutschen Paketshop senden und selbständig in die Schweiz einführen. Wenn ich die Ware beim Import in die Schweiz verzolle, könnt ihr mir die deutsche MwSt rückvergüten? (Ausfuhr in Drittland)

Ja, Sie können sich die berechnete Mehrwertsteuer für Ihre Bestellung von uns erstatten lassen, wenn Sie die Ware aus EU-Ländern ausführen und in ein Drittland einführen.

Im Zuge einer MwSt-Erstattung zahlen Sie immer erst einmal den vollen Kaufpreis, einschließlich der anfallenden Mehrwert- bzw. Umsatzsteuer. Im Nachhinein kann dann, wenn die Voraussetzungen erfüllt sind, die Mehrwertsteuer vom Händler zurückerstattet werden.

- Ihre Rechnungs- und Wohnadresse liegt in der Schweiz

- Die Lieferadresse für Ihre Bestellung liegt in Deutschland – NICHT in der Schweiz!

- Sie führen die Ware persönlich als REISEGEPÄCK in die Schweiz als privates Gut aus. Ein Weiterverkauf ist nicht gestattet.

- Die Ausfuhr erfolgt innerhalb von 3 Monaten nach dem Kauf.

- Sie senden uns alle nötigen Dokumente im Original fristgerecht innerhalb von 3 Monaten ab Rechnungsdatum zu.

Bagatellgrenze: Der Wert Ihrer Ware / Rechnungsbetrag muss jeweils mindestens 50 Euro sein. Wenn Sie also drei Rechnungen zum ausführen mit jeweils 40 Euro haben, genügt das leider nicht. Wenn Sie zwei Rechnungen mit jeweils 60 Euro haben, können Sie diese Ware ausführen.

Ablauf:

- Bestellen Sie die Ware in unserem Onlineshop mit Ihrer Schweizer Rechnungsadresse und einer deutschen Lieferadresse. Nach Zahlungseingang versenden wir die Ware an die deutsche Adresse.

- Holen Sie die Ware persönlich an der deutschen Lieferadresse ab und führen Sie diese in die Schweiz aus.

- Am deutschen Zoll legen Sie die Rechnung, oder eine Ausfuhr- und Abnehmerbescheinigung für Umsatzsteuerzwecke vor. Diese wird vom deutschen Zoll abgestempelt. Die Ausfuhr- und Abnehmerbescheinigung für Umsatzsteuerzwecke können Sie direkt bei uns herunterladen (Download PDF).

- Ebenso legen Sie die Originalrechnung vor, die sowohl Ihre Schweizer Rechnungsadresse als auch die deutsche Lieferadresse enthält.

- Der Zollbeamte stempelt die Rechnung und Abnehmer- und Ausfuhrbescheinigung als Ausfuhrnachweis ab.

Senden Sie dafür folgende Unterlagen fristgerecht, d.h. drei Monaten ab Rechnungsdatum an:

Spreestr 13

12555 Berlin

Falls Sie die Bestätigung nicht beim Zoll einholen können, lässt sich das auch in Ihrem Wohnland nachholen. Dazu begeben Sie sich zur deutschen Auslandsvertretung in Ihrem Land.

Nach Erhalt der Ausfuhrbestätigung, oder der abgestempelten Originalrechnung, erhalten Sie von uns eine neue Rechnung ohne Mehrwertsteuer.

Wichtig: Wir brauchen das Original. Eine Kopie, etwa als Scan per E-Mail, genügt leider nicht.

Nach vollständiger Bearbeitung Ihrer Unterlagen erstatten wir Ihnen die Mehrwertsteuer schnellstmöglich.

Wir benötigen:

- Original-Ausfuhrbescheinigung oder Original-Rechnung, jeweils mit Zollstempel (Im Onlinehandel reicht eine vollständige Rechnung mit Rechnungsadresse in der Schweiz und Lieferadresse in Deutschland!)

- Abnehmernachweis: Passkopie oder Handelsregister-Auszug

- Bei Speditionsbeteiligung bis zu 1.000 € Warenwert: Bescheinigung und Abnehmernachweis der Spedition

- Ab 1.000 € Warenwert: elektronische Ausfuhrbescheinigung

Wichtige Hinweise:

- Eine Mehrwertsteuer-Rückerstattung ist nur möglich, wenn der Rechnungsempfänger auch die ausführende Person ist!

- Um komplizierte Botschaftsgänge zu vermeiden: Als Rechnungsadresse bereits bei der Bestellung die Auslandsadresse eintragen.

- Als Händler sind wir nicht dazu verpflichtet, Ihnen die MwSt. zurückzuerstatten. Für uns entsteht faktisch ein Mehraufwand. Vielmehr ist es als Service von uns für Sie zu sehen.

Dies hängt vom Warenwert und der Art der Ware ab.

Einfuhrumsatzsteuer:

- Bis zu einem Warenwert von 300 CHF pro Sendung fällt keine Einfuhrumsatzsteuer an. Diese Freigrenze gilt seit dem 1.1.2019.

- Ab einem Warenwert von 300 CHF muss der Kunde die Schweizer Einfuhrumsatzsteuer in Höhe von 7,7% bezahlen.

Zollgebühren:

Da die Ware ihren Ursprung in Deutschland oder Österreich hat, fällt aufgrund des Freihandelsabkommens zwischen der Schweiz und der EU kein Zoll an.

Vorteile:

- Es fallen keine Versandkosten-Aufschläge für die Lieferung in die Schweiz an (23,43 EUR).

- Es fällt keine zusätzliche Gebühr für die Ausfuhranmeldung bei Waren >1000 EUR an (42,30 EUR).

- Es fällt keine Bearbeitungsgebühr beim Zoll für Sie an (ca. 50 EUR).

- Ersparnisse: 65 EUR Versandgebühren und 50 EUR Zollbearbeitungsgebühr in der Schweiz beim Import.

- Gesamtersparnis: 115,73 EUR, wenn Sie die Ware an eine deutsche, grenznahe Adresse senden.

- Bis zu einem Warenwert von 300 CHF fällt bei der Einfuhr in die Schweiz keine Einfuhrumsatzsteuer an. Bei Direktlieferung liegt die Freigrenze nur bei 65 CHF.

Nachteile:

- Sie müssen die Ware selbst am Paketshop in Deutschland abholen und über die Grenze in die Schweiz bringen. Das bedeutet zusätzlichen Aufwand.

- Sie müssen uns die erforderlichen abgestempelten Unterlagen im Original zukommen lassen.

- Der Verkäufer hat hier einen bürokratischen Mehraufwand in seiner Buchhaltung, sowie dabei Ihnen die MwSt. zurückzuerstatten und Ihnen eine neue Rechnung ohne MwSt. auszustellen.

- Ab einem Warenwert über 300 CHF müssen sie bei der Einfuhr die Schweizer Einfuhrumsatzsteuer von 7,7% bezahlen sowie ggf. Zollabgaben.

Als Drittland wird jedes Land außerhalb der Europäischen Union eingestuft, also auch die Schweiz.

Allerdings gibt es Länder, die außerhalb der EU liegen, aber trotzdem als EU-Gebiet behandelt werden. Das sind:

- Akrotiri und Dhekalia (zwei Militärbasen des Vereinigten Königreichs Großbritannien auf Zypern)

- Azoren (Portugal)

- Balearen (Spanien)

- Fürstentum Monaco (Frankreich)

- Insel Man (Vereinigtes Königreich Großbritannien und Nordirland)

- Madeira (Portugal)

Soll die Ware also in die genannten Länder ausgeführt werden, gilt die Umsatzsteuerbefreiung NICHT.

MwSt-frei – jedoch 7% kanarische Umsatzsteuer (IGIC)

Die Kanarischen Inseln, zu denen auch Teneriffa gehört, sind zwar Teil des Zollgebiets der EU, gehören aber nicht zum Mehrwertsteuergebiet der Union. Auf den Kanaren gibt es keine Mehrwertsteuer, sondern stattdessen eine eigene lokale Verbrauchssteuer, die sogenannte IGIC (Impuesto General Indirecto Canario).

Der Standardsatz der IGIC beträgt derzeit 7%.

Bei der Ausfuhr von AT/DE nach Teneriffa fallen also keine Zollgebühren, aber 7% kanarische Umsatzsteuer (IGIC) an.

B2B (Business-to-Business): steuerfreie innergemeinschaftliche Lieferung

Bei B2B-Lieferungen ins EU-Ausland ist eine Steuerbefreiung als innergemeinschaftliche Lieferung möglich, wenn die formalen Voraussetzungen erfüllt sind. Entscheidend ist die Lieferadresse in einem anderen EU-Land.

Die Lieferung kann als steuerfreie innergemeinschaftliche Lieferung behandelt werden, wenn folgende Voraussetzungen erfüllt sind:

- Der Abnehmer ist ein Unternehmer und hat eine gültige USt-IdNr. in einem anderen EU-Land.

- Die Gültigkeit der USt-IdNr. muss geprüft werden.

- Es muss ein Belegnachweis für das Gelangen der Ware ins EU-Ausland vorliegen, z.B. eine Gelangensbestätigung, Spediteurbescheinigung, Tracking-Protokoll etc.

- In der Rechnung darf keine deutsche Umsatzsteuer ausgewiesen werden. Stattdessen ist der Hinweis „Steuerfreie innergemeinschaftliche Lieferung“ sowie die deutsche USt-IdNr. des Lieferanten und die ausländische USt-IdNr. des Abnehmers anzugeben.

- Der Abnehmer muss den innergemeinschaftlichen Erwerb in seinem EU-Land versteuern, kann die Erwerbssteuer dort aber i.d.R. auch als Vorsteuer abziehen.

B2C (Business-to-Consumer): Fernverkäufe an Privatpersonen in andere EU-Länder – OSS-Verfahren

Wir nehmen am OSS-Verfahren teil. Was bedeutet das genau?

- Durch die Teilnahme am OSS-Verfahren können wir die Registrierung in den einzelnen EU-Ländern vermeiden und stattdessen die ausländische Umsatzsteuer zentral über unser Ansässigkeitsland (Deutschland) erklären und abführen.

- Sie zahlen die jeweilige Umsatzsteuer Ihres Heimatlandes und wir führen diese zentral ab.

- Die Teilnahme bedeutet eine enorme Vereinfachung und Entlastung unserer Buchhaltung. Wir sparen uns viel Bürokratie und potenzielle Konflikte mit ausländischen Finanzämtern.

- Wir müssen vierteljährlich eine Steuererklärung über das OSS-Portal abgeben, in der wir alle innergemeinschaftlichen Fernverkäufe an Privatpersonen melden, die kumuliert die Lieferschwelle von 10.000 Euro übersteigen. Dabei ist der im jeweiligen Bestimmungsland gültige Umsatzsteuersatz anzuwenden.

- Die Zahlung der Umsatzsteuer erfolgt dann an die Bundeskasse Trier (nicht an das lokale Finanzamt). Von dort wird die Steuer dann auf die jeweiligen EU-Staaten verteilt, in denen Fernverkäufe getätigt wurden.

- Aufbewahrungspflichten: Alle Unterlagen im Zusammenhang mit OSS-Umsätzen müssen 10 Jahre lang aufbewahrt werden.

Produktion in Deutschland (DE)

1.1. Verkauf an Kunden aus Deutschland und weltweit (außer AT und CH):

Umsatzsteuer: Ja, 19%

B2B ohne UID: Ja, 19% (Reverse Charge möglich)

B2C: Ja, 19%

Umsatzsteuer: Nein (Ausfuhrlieferung), Nachweis erforderlich

Produktion in Österreich (AT)

2.1. Verkauf an Kunden aus Österreich und Schweiz:

Umsatzsteuer: Ja, 20%

B2B Abholung mit UID: Nein, Nachweis erforderlich

B2B Abholung ohne UID: Ja, 20% (Rückerstattung nach Ausfuhrbescheinigung)

B2C Lieferung: Nein

B2C Abholung: Ja, 20% (Rückerstattung nach Ausfuhrbescheinigung)

Fließtext-Erläuterung:

Verkauf an Kunden aus Deutschland: Alle Lieferungen und Abholungen an Geschäftskunden (B2B) und Privatkunden (B2C) werden mit 19% Umsatzsteuer berechnet.

Verkauf an Kunden aus der EU (außer Österreich): Geschäftskunden (B2B) mit Umsatzsteuer-Identifikationsnummer (UID) erhalten die Lieferung oder Abholung ohne Umsatzsteuer, sofern sie den Nachweis erbringen. Dies nennt man eine innergemeinschaftliche Lieferung. Ohne UID wird 19% Umsatzsteuer berechnet. Privatkunden (B2C) zahlen 19% Umsatzsteuer.

Verkauf an Kunden aus Drittstaaten (inklusive Schweiz): Alle Lieferungen und Abholungen an Geschäftskunden (B2B) und Privatkunden (B2C) sind umsatzsteuerfrei, sofern ein Nachweis der Ausfuhr erbracht wird. Dies ist eine Ausfuhrlieferung.

Produktion in Österreich (AT) – Verkauf an Kunden aus Österreich: Alle Lieferungen und Abholungen an Geschäftskunden (B2B) und Privatkunden (B2C) werden mit 20% Umsatzsteuer berechnet.

Verkauf an Kunden aus der Schweiz: Geschäftskunden (B2B) erhalten die Lieferung umsatzsteuerfrei, sofern ein Ausfuhrnachweis erbracht wird. Bei Abholung (Abhollieferung) erfolgt die Umsatzsteuererstattung nach Vorlage der Ausfuhrbescheinigung. Privatkunden (B2C) zahlen bei Abholung 20% Umsatzsteuer, die nach Vorlage der Ausfuhrbescheinigung erstattet wird.

Zusätzliche Informationen:

- Innergemeinschaftliche Lieferung: Dies ist eine Lieferung von Waren von einem EU-Mitgliedstaat in einen anderen. Diese Art von Lieferung ist unter bestimmten Bedingungen umsatzsteuerfrei.

- Abhollieferung: Dies ist eine Lieferung, bei der der Kunde die Ware selbst abholt und sie in sein Heimatland verbringt.

- Reverse Charge: Dies ist ein Verfahren, bei dem die Umsatzsteuerpflicht vom Lieferanten auf den Leistungsempfänger, in der Regel den Käufer, verlagert wird. Es wird in bestimmten B2B-Transaktionen innerhalb der EU angewendet.

Ich kaufe als Privatperson, oder Unternehmer aus einem Drittstaatenland ein und möchte meine Ware A) liefern lassen, oder B) selbständig abholen. Muss ich die deutsche MwSt. entrichten?

Beispiel: Abholung vor Ort durch den Abnehmer

Wenn der Kunde die Ware selbst in die Schweiz transportiert, handelt es sich um eine sogenannte Abhollieferung. Grundsätzlich ist diese in Österreich umsatzsteuerfrei, da die Ware direkt in ein Drittland gelangt. Allerdings müssen Sie als Verkäufer hierfür einen Ausfuhrnachweis erbringen, z.B. durch eine Ausfuhranmeldung des Kunden beim Zoll.

Genau hier liegt das Problem: Sie sind darauf angewiesen, dass der Kunde diese Ausfuhranmeldung tatsächlich vornimmt und Ihnen als Nachweis zur Verfügung stellt. Ohne diesen Nachweis dürfen Sie die Lieferung nicht steuerfrei behandeln. Das bedeutet:

- Wenn der Kunde die Ware nicht ordnungsgemäß ausführt oder Ihnen die Ausfuhranmeldung nicht übergibt, tragen Sie als Verkäufer das Risiko einer Steuernachzahlung.

- Sie müssten in diesem Fall die österreichische Umsatzsteuer nachträglich abführen, obwohl Sie diese vom Kunden nicht vereinnahmt haben.

- Zudem drohen Zinsen und Säumniszuschläge, da die Steuer eigentlich bereits im Zeitpunkt der Lieferung fällig war.

Um dieses Risiko zu vermeiden: Berechnen Sie dem Schweizer Kunden zunächst die österreichische Umsatzsteuer und stellen eine Rechnung mit Umsatzsteuerausweis aus. Wenn der Kunde Ihnen später die Ausfuhranmeldung vorlegt, erstatten Sie ihm die Umsatzsteuer zurück und stellen eine korrigierte Rechnung ohne Umsatzsteuer aus.

Ablauf der Mehrwertsteuerrückerstattung (Geschäft vor Ort) – Ratgeber für Schweizer

- Fragen Sie, ob das Geschäft eine Rückerstattung der Mehrwertsteuer anbietet. Oft gibt es in diesen Läden einen Tax-Free-Aufkleber an der Tür oder im Kassenbereich.

- Weisen Sie Ihren Wohnsitz in der Schweiz mittels Ihres ID-Card oder des Passes an der Kasse nach.

- Tragen Sie in der Ausfuhrbescheinigung Ihre Daten ein. Die Bescheinigung stellt Ihnen entweder der Verkäufer zur Verfügung oder Sie haben selbst das Tax Free Formular dabei. (Infos und Formular-Download)

- Lassen Sie das Formular bei der Ausreise beim deutschen Zoll abstempeln. Sie müssen dazu die Ware in der Originalverpackung vorweisen. Bitte benutzen Sie Ihre Einkäufe niemals schon in Deutschland.

- Senden Sie das abgestempelte Formular zum deutschen Geschäft.

- Das Geschäft erstattet Ihnen die Umsatzsteuer abzüglich einer Bearbeitungsgebühr.

Fristen: Damit Schweizer sich die Mehrwertsteuer zurückholen können, müssen sie innerhalb von 3 Monaten ab Kaufdatum ausreisen. Die Einlösefrist für die Mehrwertsteuer-Rückerstattung beträgt in Deutschland 4 Jahre.

Ich kaufe als Unternehmen innerhalb Europas ein und möchte meine Ware A) liefern lassen, oder B) selbständig abholen. Muss ich die deutsche MwSt. entrichten?

Beispiel: Ein niederländisches Unternehmen holt die Ware selber ab und führt sie selbständig in die Niederlande aus.

A) Lieferung durch uns als Verkäufer:

Wenn Sie als Unternehmer mit gültiger niederländischer USt-IdNr. Ware bei uns bestellen und eine Lieferadresse in den Niederlanden angeben, erfolgt die Lieferung als steuerfreie innergemeinschaftliche Lieferung. Folgende Punkte sind dabei zu beachten:

- Bei der Bestellung muss Ihre niederländische USt-IdNr. angegeben werden. Wir prüfen die Gültigkeit der USt-IdNr.

- In der Rechnung wird keine deutsche Umsatzsteuer ausgewiesen. Stattdessen erfolgt der Hinweis „Steuerfreie innergemeinschaftliche Lieferung“ unter Angabe unserer deutschen und Ihrer niederländischen USt-IdNr.

- Wir als Verkäufer müssen anhand geeigneter Belege nachweisen, dass die Ware tatsächlich in die Niederlande gelangt ist (z.B. durch Spediteursbestätigung, Tracking-Protokoll etc.).

- Sie als Abnehmer müssen den innergemeinschaftlichen Erwerb in den Niederlanden versteuern, können die Erwerbssteuer aber in der Regel auch als Vorsteuer abziehen.

B) Abholung durch Sie als Abnehmer:

Wenn Sie als Unternehmer mit gültiger niederländischer USt-IdNr. die Ware bei uns abholen und selbst in die Niederlande transportieren, gelten zusätzlich folgende Punkte:

- Bei Abholung muss sich der abholende Unternehmer durch Vorlage seines Reisepasses oder Personalausweises identifizieren. Wir fertigen eine Kopie des Ausweisdokuments an.

- In der Rechnung wird keine deutsche Umsatzsteuer ausgewiesen. Stattdessen erfolgt der Hinweis „Steuerfreie innergemeinschaftliche Lieferung“ unter Angabe unserer deutschen und Ihrer niederländischen USt-IdNr.

- Eine Empfangsbestätigung des Abnehmers allein reicht als Abholnachweis nicht aus. Die o.g. zusätzlichen Nachweise (Ausweis, Rechnung) sind zwingend erforderlich.

- Sie als Abnehmer müssen den innergemeinschaftlichen Erwerb in den Niederlanden versteuern, können die Erwerbssteuer aber in der Regel auch als Vorsteuer abziehen.

Bitte beachten Sie, dass ohne die erforderlichen Nachweise keine Steuerbefreiung der Lieferung möglich ist und wir deutsche Umsatzsteuer berechnen müssen. Wir sind gesetzlich verpflichtet, die Nachweise zu führen und aufzubewahren. Bei Fragen zu den umsatzsteuerlichen Regelungen sprechen Sie uns gerne an. Wir unterstützen Sie bei der korrekten Abwicklung.

Weitere Beispiele:

Beispiel: Ein deutscher Händler verkauft Waren nach Österreich und Frankreich. Wann wird er in den beiden EU-Ländern steuerpflichtig?

Solange deine Verkäufe nach Österreich und Frankreich zusammengerechnet unter 10.000 Euro liegen, gilt der deutsche Umsatzsteuersatz von 19 Prozent bzw. den ermäßigten 7 Prozent. Sobald deine Verkäufe ins EU-Ausland die 10.000 Euro überschreiten, also etwa wenn du Waren im Wert von 6.000 Euro nach Österreich und Waren im Wert von 4.001 Euro nach Frankreich verkauft hast, wirst du in beiden Ländern steuerpflichtig.

Dann muss jeder weitere Euro in Frankreich mit dem französischen Umsatzsteuersatz (normal 20%; ermäßigt 10, 5.5 oder 2.1%) versteuert werden. Jeder weitere Euro, den du in Österreich erwirtschaftest, muss nach den österreichischen Sätzen versteuert werden (normal 20%; ermäßigt 13, 10 oder 5%). Die Meldung und Versteuerung kannst du aber gesammelt über den One-Stop-Shop tätigen.

Beispiel: Deutsche Einzelfirma mit Produktion in Österreich – B2B-Lieferung AT nach AT

Ohne Teilnahme am OSS-Verfahren: Für die Lieferung von Österreich an einen österreichischen Unternehmer (B2B) ist diese innergemeinschaftliche Lieferung in Österreich steuerfrei. Sie müssen dem österreichischen Kunden dessen gültige Umsatzsteuer-Identifikationsnummer (UID) vorlegen und die Steuerbefreiung in Ihrer Rechnung ausweisen, z.B. „Innergemeinschaftliche Lieferung (Steuerfrei)“.

Der österreichische Kunde muss den Erwerb der Ware jedoch als innergemeinschaftlichen Erwerb in Österreich versteuern (Erwerbsbesteuerung). Sie müssen diese steuerfreie Lieferung in der österreichischen Zusammenfassenden Meldung (ZM) angeben.

Mit Teilnahme am OSS-Verfahren: Wenn Sie am OSS-Verfahren (One-Stop-Shop) teilnehmen, können Sie diese B2B-Lieferung von Österreich nach Österreich nicht über den OSS melden. Der OSS ist nur für B2C-Lieferungen (an Privatpersonen) in andere EU-Länder vorgesehen, nicht jedoch für B2B-Lieferungen innerhalb desselben Landes.

Zusammengefasst unterliegt Ihre B2B-Lieferung von Österreich nach Österreich nicht der österreichischen Umsatzsteuer, unabhängig davon ob Sie am OSS-Verfahren teilnehmen oder nicht. Die Teilnahme am OSS ist nur für grenzüberschreitende B2C-Lieferungen relevant.

Bitte beachten: Bei den folgenden Informationen handelt es sich ausschließlich um auf unseren Erfahrungen basierende Richtwerte. Abweichungen sind vorbehalten. Der Versand erfolgt stets DAP.

Mini-Sphärenharmonieanlage:

| Land | Kosten |

|---|---|

| Schweiz | 71,10 CHF (55 CHF + 12,50 CHF Papiere + 3,60 Vorlageprovision) + 355 CHF EUST (8,1% vom Warenwert) = 426,10 CHF |

| Balearen | Auf Anfrage |

| Kanarische Inseln (Teneriffa/La Gomera) | Zollgebühren = 0 EUR | Mehrwertsteuer bei Import (IGIC) = 7% |

| Australien | EUR 580,00 Einfuhrumsatzsteuer (10% auf Warenwert 5.800 EUR) EUR 139,20 Einfuhrzoll (2,4% auf Warenwert, Zolltarifnummer 73269098) = EUR 719,20 Einfuhrabgaben Endbetrag: EUR 462,40 Versandkosten + EUR 719,20 Einfuhrabgaben = EUR 1.181,60 Gesamtkosten inkl. Versand, Zoll und Steuern |

Delivered At Place

Der Verkäufer liefert die Ware an einen vereinbarten Bestimmungsort und trägt die Transportkosten bis dorthin. Der Käufer ist für die Einfuhrzollformalitäten, Zölle, Steuern und Entladung am Bestimmungsort verantwortlich. Geeignet für alle Transportarten, insbesondere bei Einsatz mehrerer Transportmittel.

Delivered Duty Paid

Der Verkäufer liefert die Ware verzollt an einen Bestimmungsort im Importland und trägt alle Kosten und Risiken inkl. Zölle, Steuern und Einfuhrabgaben. Der Käufer muss beim Empfang der Ware nichts mehr zahlen, sie wird wie eine Inlandssendung zugestellt. Maximale Verantwortung und Kosten für den Verkäufer, dafür höhere Kundenzufriedenheit.

Cost, Insurance and Freight

CIF gilt nur für den Transport auf See- oder Binnenwasserstraßen, nicht für Luftfracht oder Straßentransporte. Es wird häufig für Massengu¨ter, übergroße oder schwere Sendungen verwendet. Bei CIF trägt der Verkäufer die Kosten und die Fracht, um die Ware zum genannten Bestimmungshafen zu bringen. Zudem muss der Verkäufer eine Transportversicherung abschließen. Das Risiko geht auf den Käufer über, sobald die Ware an Bord des Schiffes im Verschiffungshafen verladen ist. Der Verkäufer muss nur eine Mindestversicherungsdeckung abschließen. Will der Käufer eine umfassendere Versicherung, muss er diese selbst abschließen oder mit dem Verkäufer gesondert vereinbaren.

DDP exkl. MwSt.: Wie DDP, aber die Mehrwertsteuer ist vom Preis ausgenommen und muss vom Käufer bezahlt werden. Kann zu Verwirrung führen, da der Käufer doch noch etwas zahlen muss. Klare Kommunikation wichtig.

DDP exkl. Zölle, Steuern und MwSt.: Der Verkäufer liefert die Ware an den Bestimmungsort, aber Zölle, Einfuhrsteuern und Mehrwertsteuer sind ausgenommen. Diese zusätzlichen Kosten muss der Käufer tragen, ähnlich wie bei DAP. Kaum Vorteile gegenüber DAP.

Fazit: DDP bietet den besten Kundenservice, da der Käufer keine zusätzlichen Kosten tragen muss. DAP ist eine gute Alternative, wenn der Verkäufer nicht alle Einfuhrabgaben übernehmen will. Wir bevorzugen bei den klaren Incoterms DAP und DDP zu bleiben und die Bedingungen transparent zu kommunizieren.

| Produkt | Ursprung | Bezeichnung | Ausfuhr (HS) | Einfuhr (HS) |

|---|---|---|---|---|

| HFH (Holo-Fraktal) | DE/AT | Statuetten und andere Ziergegenstände, aus unedlen Metallen | 830629 | 83062900 |

| MiniSHA | DE/AT | Waren aus Eisen oder Stahl, a.n.g. | 73269098 | Auf Anfrage |

| DDK (Dodekaeder) | AT | – | 760410 | – |

| Shri Yantra Kristall | IN | Halsketten, Armbänder und andere Waren, ausschließlich aus natürlichen Edelsteinen oder Schmucksteinen, nur aufgereiht, ohne Verschlüsse oder anderes Zubehör. | 71031000 | 71162011 |

Wenn wir deine Bestellung versenden, bekommst du von uns per E-Mail eine Tracking-Nummer. Mit dieser kannst du deine Sendung verfolgen.

Wenn du die E-Mail mit der Tracking-Nummer am Abend oder in der Nacht erhältst, wird dir erst am nächsten Morgen der Status angezeigt.

Du hast keine E-Mail erhalten? Schaue im Spam-Ordner nach oder kontaktiere uns.

Sendungsinformationen unserer Zusteller

Resolance arbeitet für den Versand mit DHL, DPD, UPS für Pakete und Dachser und Bolloré für Paletten zusammen. Beachte bitte, dass die Versandoptionen von verschiedenen Faktoren, wie Gesamtgewicht und -größe, beeinflusst werden.

Pakete werden Mo–Sa zwischen 8:00 und 20:00 Uhr zugestellt.

Erster Zustellversuch: DHL unternimmt in der Regel nur einen Versuch. Ist niemand da, hinterlässt der Zusteller eine Benachrichtigung. Das Paket kann frühestens am nächsten Tag (Mo–Sa) bei einer Postfiliale abgeholt werden.

Zweiter Zustellversuch: Findet nicht automatisch statt. Mit der Benachrichtigungskarte kannst du innerhalb von 7 Tagen eine Zweitzustellung veranlassen (erfolgt ca. 2 Tage nach Auftragserteilung, außer Sonn- und Feiertagen).

Abholen bei der Post: Nach einem fehlgeschlagenen Zustellversuch wird dein Paket bei einer Postfiliale oder Packstation abgeliefert, wo du es frühestens am nächsten Tag (Mo–Sa) abholen kannst. Die Adresse ist auf der Benachrichtigungskarte angegeben. Auch ein bevollmächtigter Dritter kann deine Sendung dort abholen.

Sendungsverfolgung: dhl.de/sendungsverfolgung

Innerhalb Österreichs: Mit der myDPD-App, auf myDPD.at (registriert oder nicht) und dpd.at können Sie mittels Paketnummer/PIN Ihre Pakete verfolgen.

Als registrierter myDPD-User kannst du dein Paket jederzeit im Bereich „Meine Pakete“ verfolgen. Via Live-Tracking kannst du dein Paket in Echtzeit tracken und bis kurz vor der Zustellung umverfügen (andere Adresse, Wunschnachbar, Paketshopzustellung usw.).

Wenn du myDPD nicht nutzt, kannst du auf myDPD oder dpd.at mittels 14-stelliger Paketnummer (vom Versender) oder der PIN-Nummer (auf der Paketinformation, die wir hinterlassen wenn niemand angetroffen wurde) verfolgen.

Zustellung: DPD liefert Mo–Fr (außer Feiertage). Der Zusteller unternimmt bis zu zwei Zustellversuche. Ist niemand da, wird das Paket beim nächsten DPD Paketshop hinterlegt.

UPS stellt in der Regel von Montag bis Freitag zwischen 9:00 und 19:00 Uhr zu (nicht an Feiertagen, Wochenenden).

Erster Zustellversuch: Trifft der Zusteller dich oder einen Nachbar nicht an, hinterlässt er eine Benachrichtigung (UPS InfoNotice). In einigen Gebieten werden nicht zustellbare Pakete bei einem UPS Access Point zugestellt, wo sie vorwiegend am selben Tag noch abgeholt werden können.

Weitere Zustellversuche: UPS führt in der Regel insgesamt drei Zustellversuche aus. Mit der UPS InfoNotice kannst du einen neuen Liefertermin, einen Abholort oder eine andere Lieferadresse vereinbaren. Nach dem dritten Zustellversuch wird das Paket noch 5 Tage im zuständigen UPS-Standort zur Abholung aufbewahrt.

Optionen nach dem 1. Versuch:

- Paket an einem UPS Access Point oder UPS Kunden-Center abholen

- Paket an eine andere Adresse (z.B. Arbeitsplatz) zustellen lassen

- Paket an einem anderen Tag liefern lassen (außer Wochenenden/Feiertagen)

Resolance hat mit UPS vereinbart, dass Pakete auch bei Nachbarn zugestellt werden können.

Sendungsverfolgung: ups.com/track

Pakete werden Mo–Sa (AT) bzw. Mo–Fr (international) zugestellt. Es werden bis zu zwei Zustellversuche unternommen. Nicht zugestellte Pakete können am nächsten Tag bei der nächsten Postfiliale abgeholt werden.

Sendungsverfolgung: post.at/sendungsverfolgung

Stückgut-Sendungen, die wir mit der Spedition Dachser versenden (Mini-Sphärenharmonieanlage aus Österreich), werden für gewöhnlich zwischen 9:00 und 18:00 Uhr zugestellt (Mo.–Fr., außer an Feiertagen).

Was ist der shipmentpointer?

Mit dem Dachser shipmentpointer können Sie den aktuellsten Status Ihrer Sendung jederzeit schnell und unkompliziert abfragen – ohne vorherige Anmeldung. Egal, ob Sie eine Referenz-Nummer, NVE/SSCC oder Sendungs-Nummer eingeben: shipmentpointer findet für Sie Ihre Sendung bei höchstem Datenschutz, um einen unkontrollierten Zugriff zu vermeiden. Für das mobile Tracking & Tracing gibt es die shipmentpointer-App für iPhone oder Android-Smartphones. Sowohl die App als auch die Internet-Anwendung ist in 16 Sprachen verfügbar.

Erster Zustellversuch: Bevor deine Sendung zugestellt wird, nimmt der Spediteur mit dir Kontakt auf, um die Details deiner Lieferung zu besprechen. Sollte Dachser deine Bestellung trotzdem nicht zustellen können, hinterlässt der Lieferant eine Benachrichtigungskarte im Briefkasten, mit der du einen neuen Termin absprechen kannst.

Weitere Zustellversuche: Weitere Zustellversuche finden bei Dachser ausschließlich nach Absprache mit dem Empfänger statt.

Sendungsverfolgung: elogistics.dachser.com

Viele Kunden finden es sehr praktisch, dass ein Paket beim Nachbarn abgegeben wird, wenn sie nicht zu Hause sind. Wenn deine Bestellung mit DHL oder UPS versendet wird, wird dein Paket wenn möglich bei den Nachbarn abgegeben. Beim Versand mit einer Spedition und bei Nachnahmesendungen kann die Lieferung nicht bei einem Nachbarn abgegeben werden.

Bei manchen Zustellern kann man nach dem ersten Zustellversuch aus verschiedenen Möglichkeiten für den zweiten Zustellversuch wählen.

Resolance hat mit UPS vereinbart, dass Pakete auch bei Nachbarn zugestellt werden können.

Tipp: Wenn du schon bei der Bestellung weißt, dass du am angekündigten Liefertag die Sendung nicht annehmen kannst, kannst du im Bestellprozess auch die Option „Packstation oder Postfiliale“ wählen und dein Paket bei einer nahegelegenen Postfiliale oder Packstation abholen. Beachte hierbei aber, dass nur Artikel bis zu einer bestimmten Größe auf diese Art geliefert werden können. Wenn diese Option verfügbar ist, wird sie automatisch im Bestellprozess angezeigt.

Die Waren werden in Österreich (Bad Hall) und Deutschland (Gadebusch) hergestellt und von beiden Orten aus versendet.

Ja, Sie haben die Möglichkeit auf Nachfrage einen Lieferort auszuwählen, oder die Waren selber abzuholen.

Ja. Bei einem Versand von 2 Artikeln auf einer Palette, oder in einem Paket an die gleiche Adresse fallen reduzierte Versandkosten an:

Beispiel:

- 1 × Mini-Sphärenharmonieanlage nach Ungarn = 330 €

- 2 × Mini-Sphärenharmonieanlage nach Ungarn = 480 € (anstatt 2 × 330 €)

Zunächst empfehlen wir, den Status deiner Sendung mit der Tracking-Nummer zu überprüfen. Häufig befindet sich das Paket noch in Zustellung oder wartet in einer Filiale/Paketshop auf Abholung.

Falls die Tracking-Informationen keine Klarheit bringen, kontaktiere uns bitte mit deiner Bestellnummer und Tracking-Nummer. Wir klären das gerne für dich.

Falls dein Paket beschädigt ankommt, bitten wir dich, dies sofort dem Zusteller mitzuteilen und den Schaden auf dem Lieferschein zu vermerken. Fotografiere außerdem die Verpackung und die beschädigte Ware.

Sende diese Informationen dann an uns, damit wir eine Schadensmeldung beim Versanddienstleister einreichen können. Wir kümmern uns schnellstmöglich um eine Lösung.